[서울파이낸스 황준익기자] 용선료 협상에서 난항을 겪고 있는 현대상선이 일단 한숨 돌리게 됐다. 사채권자 집회 성립 요건이 충족됐고, 현대증권 매각 대금 등이 유입되면서다.

현대상선이 오는 31일~1일 양일간 개최 예정인 5개의 사채권자 집회에 대한 성립 요건을 한국예탁결제원 출고 기준으로 모두 충족시켰다고 24일 밝혔다.

이번 개최되는 사채권자 집회는 총 5개로 올해와 내년 만기 도래하는 모든 공모사채 대상이다.

사채권자 집회 충족 요건은 총 채권액의 3분의 1 이상이 동의해야 하며, 가결이 되기 위해서는 참석금액의 3분의 2 이상, 총 채권액의 3분의 1 이상의 동의가 있어야 한다.

특히 개인투자자들이 많아 소재 파악에 어려움을 겪을 것으로 예상됐던 186회차 신주인수권부사채(BW) 역시 예탁결제원 출고 기준으로 집회 성립 요건을 충족시켰다.

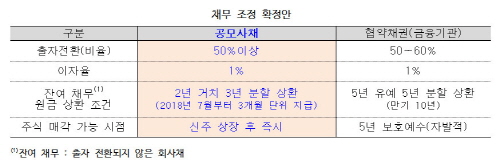

현대상선은 이번 사채권자 집회에서 확정된 채무조정안을 사채권자들에게 제시한다.

사채권자들이 보유한 공모사채의 경우 △50% 이상 출자전환 △잔여 채무 2년거치 3년 분할상환 조건으로 채권단이 보유한 협약채권(50~60% 출자전환, 5년 거치 5년 분할 상환)보다 유리한 조건이다.

현대상선은 공모사채 출자전환 주식은 신주 상장 직후 매도가 가능해 바로 현금화할 수 있어 사채권자들의 동의를 이끌어낼 수 있을 것으로 기대하고 있다.

채권단 역시 현대상선 정상화를 위해 최대한 지원하고 있다.

채권단은 지난 17일 채권단협의회 안건으로 올린 7000억 규모의 출자전환을 포함한 채무재조정안에 대해 이날 조건부로 출자전환을 의결했다.

용선료 협상과 사채권자집회가 성공적으로 이뤄지면 곧바로 지원하겠다는 의지를 먼저 보여준 것이다. 이번 채권단의 의결이 현대상선의 용선료 협상과 사채권자 집회 등에 긍정적 요인으로 작용할 것으로 보인다.

아울러 현대상선은 현대증권 매각 대금이 이달 내 최종 유입될 예정이라고 밝혔다. 현대상선은 지난 3월 말 1조2427억원에 KB금융을 우선협상대상자로 선정한 이후, 4월 12일 주식매매계약을 맺은 바 있다.

이달 내 매각 대금이 유입되면 모든 딜이 최종 마무리 된다. 현대상선은 현대증권과 부산신항만터미널 매각 대금을 통해 올해 유동성 문제를 해소할 수 있을 것으로 내다봤다.

한편, 현대상선은 용선료 협상과 관련해 "현재 진행 중으로 조속한 협상 타결을 위해 최선의 노력을 기울이고 있다"고 전했다.

현대상선 관계자는 "사채권자 집회 성립 요건이 충족됐고, 현대증권 매각 대금 등의 유입으로 재무구조가 개선되는 만큼 용선료 협상도 하루 속히 마무리되기를 기대한다"며 "용선료 협상, 사채권자 집회가 성공적으로 마무리되면 해운 얼라이언스 편입 등으로 이어져 경영정상화는 시간문제"라고 말했다.