[서울파이낸스 박시형 기자] 국내 4대 주요 시중은행의 유동성커버리지비율(LCR, Liquidity Coverage Ratio)이 하락세를 보이는데다 규제비율도 겨우 넘어서는 것으로 나타났다. 글로벌 은행과 비교하면 한참 뒤떨어지는 수준이다.

15일 산업은행 미래전략연구소에 따르면 KB국민·신한·KEB하나·우리은행 등 국내 주요 시중은행의 평균 LCR는 지난해 9월말 기준 101.9를 기록했다.

LCR는 은행이 최소 30일간 유동성 위기상황에서 자금유출 수요를 감당할 수 있는지 나타내는 건전성 지표다. LCR가 높으면 고객들이 자금을 대거 인출하는 뱅크런 등 위기 상황이 벌어져도 보유중인 자산을 빠르게 현금화할 수 있어 은행이 생존할 가능성이 높다.

국내 은행은 지난 2014년 은행업감독규정이 개정됨에 따라 LCR 규제를 받기 시작했다. 2015년 80%로 시작된 규제 비율은 매년 5%씩 늘어 올해에는 100%를 넘어야 한다.

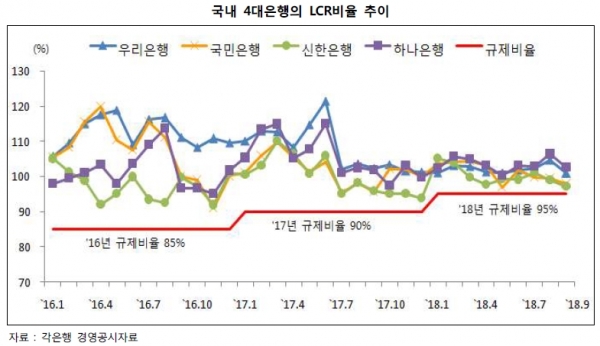

그런데 정작 이들 4개 은행의 평균 LCR 비율은 2016년 104.5%, 2017년 103.9%, 2018년 9월말 101.9%로 계속 하락세를 보였다. 규제 비율(2018년 95%)을 준수하고 있다고는 하지만 겨우 턱걸이 수준이다.

은행별로 보더라도 가장 높은 KEB하나은행이 지난해 9월말 기준 103.6%, 우리은행 102.3%, 국민은행 101.3%, 신한은행 100.3%에 그친다.

글로벌 주요 은행 평균인 132.0%와 비교하기 민망할 정도다. HSBC는 158.4%, 미쓰비시UFJ 141.2%, 중국 건설은행 135.2%, 뱅크오브아메리카 122.2%, JP모건체이스 115.0%를 기록했다.

한국은행이 지난 1월 공개한 '2018년 24차 금융통화위원회 의사록'에도 LCR 비율이 주요국 은행에 비해 낮아 모니터링이 필요하다는 의견이 포함되기도 했다.

당시 금통위에서 의결된 금융안정보고서엔 국내 은행의 LCR가 104.7%로 기록됐는데도 안심하기엔 이르다고 본 것이다.

이 때문에 주요 시중은행들은 연초부터 특판예금을 팔아 대규모 현금성 자산을 확보에 나서야 했다. 예금을 유치하게 되면 고유동성자산이 늘어나기 때문에 LCR 비율이 높아질 수 있다.

문제는 대부분의 은행이 정기예금·특판예금 영업에 나서 다보니 경쟁이 심해져 예금금리가 오른다. 2020년부터 적용되는 새로운 예대율 규제도 경쟁을 부추긴다. 새 예대율 규제는 가계대출 가중치가 15% 상향되고, 기업대출 가중치는 15% 하향된다. 대출자산을 조절하기 어려운만큼 예금금리를 더 주더라도 예수금을 더 늘릴 수 밖에 없다. 결국 조달비용 증가로 이어져 대출금리 인상에 영향을 미치게 된다.

이를 두고 국내은행들이 지금과 마찬가지로 LCR 규제비율에 근소한 수준에서 관리할 것이란 전망이 나온다.

서대훈 KDB산업은행 경제연구소 연구원은 "국내 은행의 LCR이 주요국 은행에 비해 낮다는 우려가 제기됐으나 LCR항목 추이가 안정적이기 때문에 관리가 가능할 것으로 보인다"며 "수익성을 고려해 규제비율 대비 근소하게 높은 수준으로 지속관리할 것으로 전망된다"고 말했다.

그는 이어 "특히 예대율 규제 준수와 LCR 개선에 도움이 되는 정기예금과 고유동성자산 중에서 국채 대비 금리가 높은 특수채 매입 등을 통해 대응할 것으로 보인다"고 덧붙였다.